Sie sind auf dem neuesten Stand

Sie haben die Ausgabe Apr. 2024 abgeschlossen.

UmsatzsteuerEU-Kunde benennt USt-IdNr. nachträglich: Wie das Risiko „auf der USt zu sitzen bleiben“ umgehen?

| Bei Lieferung keine USt-IdNr. benannt, keine Steuerbefreiung – das war einmal. Seit Einführung der Quick Fixes zum 01.01.2020 gibt es die Steuerbefreiung bei der innergemeinschaftlichen Lieferung auch dann, wenn der Kunde im Nachhinein eine gültige USt-IdNr. benennt. Was auf den ersten Blick gut klingt, birgt in der Praxis die Gefahr, auf der Umsatzsteuer sitzen zu bleiben. Wie Sie dieses Risiko in Ihrem Autohaus vermeiden, zeigt Ihnen ASR. |

Gültige USt-IdNr. ist Voraussetzung für Steuerfreiheit

Zum 01.01.2020 ist die Steuerbefreiung der innergemeinschaftlichen Lieferung nach § 4 Nr. 1 Buchst. b, § 6a UStG, also des EU-Geschäfts, umfassend neu geregelt worden. Die Aufzeichnung einer gültigen ausländischen USt-IdNr. des Kunden mutierte zur materiellen Voraussetzung der Steuerbefreiung. Das bedeutet: Benennt Ihnen ein EU-Kunde im Zeitpunkt der Lieferung keine USt-IdNr., sind die materiell-rechtlichen Voraussetzungen der innergemeinschaftlichen Lieferung nicht erfüllt. Die unschöne Folge: Die Steuerbefreiung entfällt.

Seit Mai 2022 lässt es die Finanzverwaltung zu, dass sich dieser Mangel mit Rückwirkung heilen lässt – und zwar dann, wenn der EU-Kunde nachträglich eine im Zeitpunkt der Lieferung gültige USt-IdNr. benennt. Stellt sich jedoch heraus, dass die USt-IDNr. auf den Zeitpunkt der Lieferung ungültig ist, versagt das Finanzamt die Steuerbefreiung. Haben Sie dann schon mit dem Kunden steuerfrei abgerechnet, müssen Sie die Umsatzsteuer ans Finanzamt abführen.

So ist die übliche Vorgehensweise in Autohäusern

Beispiel |

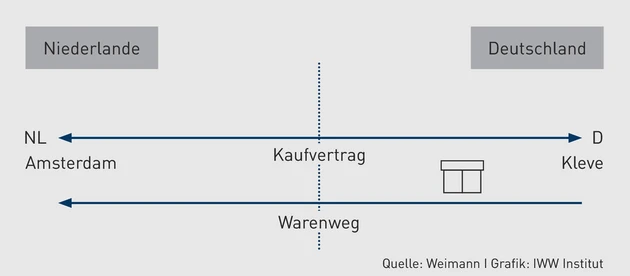

Der niederländische Kunde NL in Amsterdam bestellt am 09.04.2024 ein hochpreisiges Ersatzteil (Nettopreis 6.500 Euro) bei Autohaus D in Kleve. Sie vereinbaren, dass D die Transportverantwortung trägt. D muss das Ersatzteil also

D beauftragt einen Frachtführer. Weil er das Ersatzteil vorrätig hat, kann er dieses dem Frachtführer bereits am 17.04.2024 übergeben. Noch am selben Tag (17.04.2024) rechnet D gegenüber NL ab – und zwar brutto, da NL gegenüber D keine USt-IdNr. benannt hat. Folglich: 6.500 Euro zzgl. 1.235 Euro (USt 19 %) = 7.735 Euro. |

Üblicherweise nennt Ihnen der Kunde bereits bei Abschluss des Kaufvertrags seine USt-IdNr. Damit gibt er zu erkennen, dass er den Gegenstand, im Musterfall das Ersatzteil, steuerfrei erwerben will, weil der Erwerb in seinem Mitgliedstaat, hier in den Niederlanden, den dortigen Besteuerungsvorschriften unterliegt (Abschn. 6a.1 Abs. 18 S. 2 UStAE).

Im Autohaus prüfen Sie in diesem Fall die USt-IdNr. ein erstes Mal qualifiziert, um sich zu vergewissern, ob der Umsatz wie angedacht durchgeführt werden kann.

Der Haken: Bis zur (Aus-)Lieferung der Ware vergehen in der Regel zumindesst noch einige Tage. Auf eine erneute qualifizierte Abfrage der USt-IdNr. verzichten viele Autohäuser dann. Das ist falsch.

USt-IDNr. ist auf den Zeitpunkt der Lieferung zu prüfen

Materiell-rechtliche Voraussetzung für die Steuerfreiheit ist nämlich, dass der Kunde gegenüber dem Verkäufer mit einer ihm von einem anderen EU-Mitgliedstaat erteilten – im Zeitpunkt der Lieferung gültigen – USt-IdNr. auftritt (§ 6a Abs. 1 S. 1 Nr. 3 UStG ; Abschn. 6a.1 Abs. 18 S. 1 UStAE).

Ergo: Damit die Finanzverwaltung die Steuerfreiheit für die innergemeinschaftliche Lieferung gewährt, müssen Sie die qualifizierte Bestätigung der USt-IdNr. für den Tag der Lieferung nachweisen. Nur so erfüllen Sie die Sorgfalt eines ordentlichen Kaufmanns und erhalten – falls erforderlich – Gutglaubenschutz über § 6a Abs. 4 UStG.

Wichtig | Prüfen Sie die USt-IdNr. nicht auf den Zeitpunkt der Lieferung, tragen Sie das Risiko, weil der Gutglaubenschutz entfällt.

Nachträgliche Verwendung einer USt-IdNr. ist risikobehaftet

Fehlt die USt-IdNr. im Zeitpunkt der Lieferung, kann dieser Mangel durch nachträgliche Verwendung einer USt-IdNr. mit Rückwirkung geheilt werden – sofern die USt-IdNr. im Zeitpunkt der Lieferung gültig war (Abschn. 6a.1 Abs. 19 S. 3 UStAE).

Das Problem: Ob die USt-IdNr. im Zeitpunkt der Lieferung gültig war, können Sie nicht mehr über die Homepage des BZSt prüfen. Die Gültigkeit einer Kunden-USt-IdNr. lässt sich mit der Datenbank des BZSt nämlich ausschließlich für den Abfragezeitpunkt überprüfen. Bestätigungen für zurückliegende Zeitpunkte oder Zeiträume sind daher nicht möglich.

Wie Sie das Risiko umgehen können

Das Risiko, auf der Umsatzsteuer sitzen zu bleiben, können Sie nur ausschließen, indem Sie mit dem Kunden eine Sicherheitsleistung, sprich einen Aufschlag oder Einbehalt, vereinbaren. Das gelingt wie folgt:

Musterschreiben / Vereinbarung einer Sicherheitsleistung |

... eine Sicherheit! Sehr geehrte Damen und Herren, wir haben am XX.XX.XXXX [Datum] eine Lieferung an Sie ausgeführt und diese brutto mit deutscher Umsatzsteuer abgerechnet. Im Nachgang haben Sie uns Ihre Umsatzsteuer-Identifikationsnummer benannt und wünschen nunmehr die Abrechnung einer umsatzsteuerfreien innergemeinschaftlichen Lieferung (Abschnitt 6a.1 Abs. 19 S. 3 Umsatzsteuer-Anwendungserlass). Diesem Wunsch werden wir entsprechen, behalten aber für den Fall, dass die deutsche Finanzverwaltung die Steuerbefreiung versagt, eine Sicherheit in Höhe von 19 Prozent vom Kaufpreises ein. Mit freundlichen Grüßen [Unterschrift] |

- 1. Stornieren Sie die ursprüngliche Bruttorechnung.

- 2. Erstellen Sie eine Rechnung über eine steuerfreie innergemeinschaftliche Lieferung.

- 3. Vereinbaren Sie in einem separaten Dokument die Sicherheitsleistung in Höhe der im Falle der Versagung der Steuerfreiheit fälligen Umsatzsteuer.

- Dazu können Sie folgendes Musterschreiben nutzen:

- Beitrag „Steuerbefreiung im EU-Geschäft: Die USt-IdNr. des Kunden richtig prüfen“, ASR 6/2021, Seite 4 → Abruf-Nr. 47261057

AUSGABE: ASR 4/2024, S. 12 · ID: 49961313