Sie sind auf dem neuesten Stand

Sie haben die Ausgabe Juli 2025 abgeschlossen.

NachfolgeplanungSchenkungen und Erbschaften mit Auslandsbezug – Steuerfolgen beachten und steueroptimal gestalten

| In unserer globalisierten Welt werden sowohl familiäre Strukturen als auch Vermögen immer „internationaler“. Schenkungen und Erbschaften überschreiten daher häufig nationale Grenzen. Umso wichtiger ist es, die steuerlichen Auswirkungen bereits vor der Vermögensübertragung frühzeitig in der Nachfolgeplanung zu berücksichtigen. Dieser Beitrag zeigt auf, wie sich steuerliche Fallstricke vermeiden lassen und eine reibungslose Vermögensübertragung mit Auslandsbezug gestaltet werden kann. |

1. Steuerliche Aspekte der strategischen Nachfolgeplanung

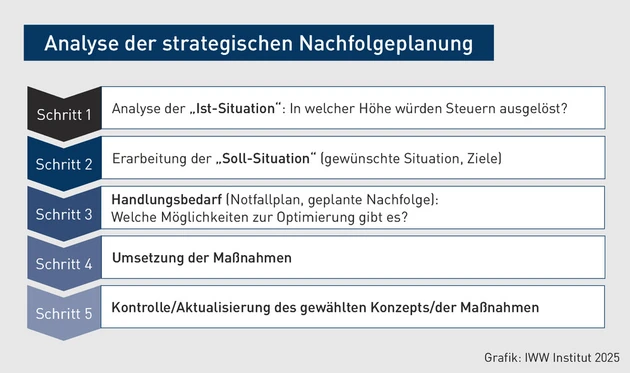

Die strategische Nachfolgeplanung umfasst idealtypisch fünf Schritte. Sie lässt sich als ganzheitlicher Prozess beschreiben, der neben rechtlichen und steuerlichen Aspekten insbesondere auch familiäre und zahlreiche emotionale Aspekte beinhaltet. Ergebnis dieses Prozesses ist dabei die Vorbereitung des Notfalls und im Idealfall die Initiierung der geplanten Nachfolge. Ziel ist es dabei stets, die Steuerfolgen der Nachfolgeberatung im Blick zu haben, Fallstricke zu vermeiden und Gestaltungschancen zu nutzen (vgl. ausführlich Dorn, Handbuch Erbschaft- und Schenkungsteuer, 1. Aufl. 2025, 18 ff.).

Bekanntlich können Vermögensübertragungen im Wege der Schenkung oder durch Erwerb von Todes wegen eine Besteuerung auslösen. Zu denken ist dabei neben der Schenkung- und Erbschaftsteuer auch an die Einkommen- und in Ausnahmefällen an die Grunderwerbsteuer. Bei der strategischen Nachfolgeplanung würden dann folgende Schritte durchlaufen:

In diese Betrachtung ist dabei sowohl das Inlands- als auch das Auslandsvermögen einzubeziehen. Beides kann einer Besteuerung im Inland unterliegen. Zudem sind die Steuerfolgen im Ausland zu berücksichtigen. Auch dort können steuerliche Pflichten entstehen (z. B. aufgrund der Belegenheit des Vermögens, der Staatsangehörigkeit des Erblassers/Schenkers, der Ansässigkeit der Beteiligten).

2. Steuerfolgen am Musterfall

2.1 Ausgangsfall

Beispiel 1 |

Amerikaner lebt in Deutschland und besitzt Vermögen im In- und Ausland |

Im Idealfall sollten bereits vor der (geplanten oder ungeplanten) Vermögensübertragung die steuerlichen Folgen einer Nachfolge (Fall X) geprüft werden:

- Welche Staaten haben Besteuerungsrechte? Welche steuerlichen Pflichten sind damit verbunden (Steuererklärungen, Bewertungen)?

- Welche Steuerfolgen hat die Schenkung/der Erwerb von Todes wegen in dem jeweiligen Staat (Erbschaft- und Schenkungsteuer, andere Steuern)?

- Welche Fallstricke können vermieden werden, welche Optimierungsmöglichkeiten bestehen (Steuerbefreiung für das Vermögen, Vermeidung der Doppelbesteuerung, Wegzug aus erbschaftsteuerlicher Sicht; vgl. dazu auch Dorn, IWB 25, 201 ff.)?

2.2 Besteuerungsansprüche mehrerer Staaten prüfen

Aufgrund der Belegenheit des Vermögens, der Staatsangehörigkeit sowie der Ansässigkeit der Beteiligten können durch die Vermögensübertragung steuerliche Pflichten im In- und Ausland entstehen. In der Regel unterscheiden die Staaten zwischen der unbeschränkten und beschränkten Steuerpflicht:

Fortsetzung Beispiel |

Die Ansässigkeit von A im Inland löst eine unbeschränkte Schenkung- und Erbschaftsteuerpflicht in Deutschland aus. Die Ansässigkeit der Erben/Beschenkten ist daher irrelevant, denn die Inländereigenschaft eines der Beteiligten ist ausreichend. Die Steuerpflicht erfasst die gesamte Vermögensübertragung unabhängig von der Belegenheit des Vermögens. Zugleich dürfte die Ansässigkeit des einen Sohnes in Frankreich dort ebenfalls eine unbeschränkte Erbschaft-/Schenkungsteuerpflicht auslösen. Auch die USA dürften aufgrund der Staatsangehörigkeit von A einen Besteuerungsanspruch erheben. Zudem könnte die Belegenheit des Vermögens in dem jeweiligen Staat dort eine beschränkte Steuerpflicht auslösen. So wäre eine solche in Deutschland z. B. eröffnet, wenn ein inländisches Grundstück übertragen würde. |

- Die einfache unbeschränkte Steuerpflicht wird nach den §§ 1, 2 Abs. 1 Nr. 1 ErbStG für Schenkungen (§ 7 ErbStG) und Erwerbe von Todes wegen (§ 3 ErbStG) in Deutschland eröffnet, wenn der Erblasser zur Zeit seines Todes, der Schenker zur Zeit der Ausführung der Schenkung oder der Erwerber zur Zeit der Entstehung der Steuer (§ 9 ErbStG) ein Inländer ist. Dabei gelten als Inländer insbesondere natürliche Personen, die im Inland einen Wohnsitz (§ 8 AO) oder ihren gewöhnlichen Aufenthalt (§ 9 AO) haben. Des Weiteren werden deutsche Staatsangehörige, die sich nicht länger als fünf Jahre dauernd im Ausland aufgehalten haben, ohne im Inland einen Wohnsitz zu haben, von der sog. erweitert unbeschränkten Steuerpflicht erfasst. Die (einfache und erweiterte) unbeschränkte Steuerpflicht erstreckt sich in Deutschland auf das gesamte Weltvermögen (Universalprinzip). Auf die Belegenheit des übertragenen Vermögens kommt es nicht an.Bei der unbeschränkten Steuerpflicht gilt das Universalprinzip

- Auch die beschränkte Steuerpflicht kennt in Deutschland eine einfache und eine erweiterte Form (vgl. § 2 Abs. 1 Nr. 3 ErbStG, § 4 AStG). Ist an der Vermögensübertragung kein Inländer beteiligt, aber der Gegenstand der Übertragung Inlandsvermögen i. S. d. § 121 BewG, wird eine beschränkte Steuerpflicht im Inland ausgelöst. Dies gilt ebenso bei einem Anspruch auf Übertragung von Inlandsvermögen i. S. d. § 121 BewG (dieser Zusatz wurde als Reaktion auf das BFH-Urteil vom 23.11.22, II R 37/19, ins Gesetz aufgenommen). Die erweitert beschränkte Steuerpflicht gilt dagegen für deutsche Staatsangehörige für eine begrenzte Dauer nach ihrem Wegzug. Dadurch erweitert sich der Umfang der beschränkten Steuerpflicht auf das sog. erweiterte Inlandsvermögen. Die Einzelheiten sind in § 4 AStG geregelt (s. auch Dorn, Handbuch Erbschaft- und Schenkungsteuer, 1. Aufl. 2025, 183 ff.).Beschränkte Steuerpflicht bei Inlandsvermögen-übertragung

2.3 Besteuerungsfolgen in Deutschland

Der Besteuerung im Inland würde die gesamte Vermögensübertragung unterliegen. Hier wären durch die Ansässigkeit von A im Inland die Voraussetzungen der unbeschränkten Steuerpflicht erfüllt, soweit eine Schenkung i. S. d. § 7 ErbStG oder ein Erwerb von Todes wegen nach § 9 ErbStG erfolgt. Die Bemessungsgrundlage ist der steuerpflichtige Erwerb i. S. d. § 10 ErbStG. Dafür sind die Vermögenswerte zum Zeitpunkt der Entstehung der Steuer nach §§ 9, 11 ErbStG zu bewerten. Die Einzelheiten bestimmt § 12 ErbStG. In diese Besteuerung ist auch das Auslandsvermögen einzubeziehen, da das gesamte Weltvermögen unabhängig von seiner Belegenheit erfasst wird.

Beachten Sie | Dagegen würde die beschränkte Steuerpflicht in Deutschland nur dann auch Auslandsvermögen erfassen, wenn dieses zum steuerpflichtigen Inlandsvermögen nach § 121 BewG gehört, ein Anspruch auf Übertragung des Auslandsvermögens, das zum Inlandsvermögen i. S. d. § 121 BewG gehört, besteht oder § 4 AStG anwendbar ist (z. B. Beteiligung an einer ausländischen Kapitalgesellschaft, die über eine Beteiligung an einer inländischen Kapitalgesellschaft gehalten wird).

Das Vermögen wird für erbschaft- und schenkungsteuerliche Zwecke nach § 12 ErbStG zum Zeitpunkt der Übertragung des Vermögens (§§ 9, 11 ErbStG) bewertet. Nach § 12 Abs. 1 ErbStG finden die allgemeinen Bewertungsvorschriften (§§ 1 bis 16 BewG) Anwendung, soweit die weiteren Absätze von § 12 ErbStG keine davon abweichende Regelung vorsehen. Für ausländischen Grundbesitz und ausländisches Betriebsvermögen bestimmt Abs. 7 eine Bewertung nach § 31 BewG mit dem gemeinen Wert (§ 9 BewG), der dann ebenfalls über die allgemeinen Bewertungsvorschriften zu ermitteln ist. Die besonderen Bewertungsvorschriften der §§ 179 ff. BewG finden daher keine Anwendung für die Bewertung von Auslandsimmobilien. Die Finanzverwaltung hält diese Verfahren jedoch für analog anwendbar (Rössler/Troll/Halaczinsky, BewG Rn. 46 [Stand April 2024]).

Beachten Sie | Eine gesonderte Feststellung der Grundbesitzwerte erfolgt für Auslandsvermögen jedoch grundsätzlich nicht (§ 151 Abs. 4 BewG). Etwas anderes gilt nur, wenn dieses Vermögen Teil von Inlandsvermögen sein sollte, für welches eine gesonderte Feststellung nach den §§ 12 ErbStG, 151 BewG vorgeschrieben ist (z. B. Beteiligung an ausländischer Kapitalgesellschaft gehört zum inländischen Betriebsvermögen, für welches eine gesonderte Feststellung vorzunehmen ist).

Auch die sachlichen Steuerbefreiungen der §§ 13 ff. ErbStG können für Auslandsvermögen in Anspruch genommen werden. Die Steuerbefreiungen nach § 13a ErbStG setzen grundsätzlich eine Belegenheit des begünstigungsfähigen Vermögens im Inland, in der EU oder im EWR-Gebiet voraus. Daher sind direkt gehaltene Beteiligungen an Gesellschaften mit Sitz außerhalb der EU/des EWR sowie Drittstaaten-Betriebsstätten von Einzelunternehmen und gewerblichen Personengesellschaften nicht begünstigt (H E 13b.5 ErbStH). Dagegen kann die Steuerbefreiung des § 13d ErbStG nunmehr auch für Immobilien Anwendung finden, die im Drittland belegen sind. Voraussetzung ist, dass mit dem ausländischen Staat ein entsprechender Informationsaustausch sichergestellt ist (zu den Änderungen durch das JStG 2024 vgl. Dorn/Saecker, DB 25, 904). Zudem erfolgt auch die Stundung nach § 28 ErbStG für zu Wohnzwecken genutzte Immobilien unabhängig von der Belegenheit der Immobilien, sofern letztgenannte Voraussetzung erfüllt ist. Eine Steuerbefreiung für das Familienheim kommt aber nur bei Belegenheit im Inland, in der EU oder im EWR in Betracht (§ 13 Abs. 1 Nr. 4a bis 4c ErbStG). Die Steuerbefreiung für Hausrat wird ortsunabhängig gewährt (§ 13 Abs. 1 Nr. 1 ErbStG). Entsprechendes gilt für die Steuerbefreiung nach § 5 ErbStG. Hier kann sich bei Güterständen nach ausländischem Recht die Frage der Vergleichbarkeit stellen (s. auch Dorn in: Haase, Wegzugsbesteuerung, 1. Aufl. 2023, Rn. 2767).

Fortsetzung Beispiel |

Im Falle des Todes von A unterliegt das gesamte Vermögen im Inland der Erbschaftsteuer und ist nach § 12 ErbStG auf den Todestag zu bewerten (§§ 9, 11 ErbStG). Für das inländische Betriebsvermögen und die inländischen Grundstücke wäre eine gesonderte Feststellung der Werte nach § 151 BewG notwendig. Die Bewertung richtet sich bei Grundstücken nach § 12 ErbStG i. V. m. § 179 ff. BewG, für das Betriebsvermögen und die Beteiligungen nach § 11 BewG. Die Werte für die ausländischen Grundstücke und Beteiligungen werden nicht gesondert festgestellt (vgl. § 151 Abs. 4 BewG). |

Die Bewertung von Gesellschaften erfolgt ebenfalls nach § 11 BewG, sodass eine Bewertung nach dem vereinfachten Ertragswertverfahren möglich ist (§§ 199 ff. BewG). Für die Grundstücke ist der gemeine Wert (§ 9 BewG) zu ermitteln. Sofern möglich, kann dieser ebenfalls nach den §§ 179 ff. BewG berechnet werden. Eine Steuerbefreiung ist für Grundstücke möglich, wenn das Familienheim im Inland übertragen wird. Auch Immobilien, die Dritten zur Nutzung überlassen werden, können steuerbefreit sein, sofern bei Belegenheit im Drittland auch ein entsprechender Informationsaustausch gewährleistet ist. Eine Steuerbefreiung nach § 13a ErbStG setzt voraus, dass die Gesellschaft, deren Anteile übertragen werden, im Inland, in der EU oder im EWR belegen ist. Eine Begünstigung für Beteiligungen an Kapitalgesellschaften mit Sitz im Ausland ist ausgeschlossen. |

Bei der Erbschaft- und Schenkungsteuererklärung werden auch die steuerlichen Folgen im Ausland berücksichtigt. Liegt Vermögen in einem Staat, mit dem ein DBA existiert, muss dieses Abkommen berücksichtigt werden. Allerdings hat Deutschland solche Abkommen zur Erbschaft- und Schenkungsteuer nur mit Frankreich, Japan, den USA, der Schweiz und Dänemark abgeschlossen. Das Abkommen mit Schweden wurde aufgehoben. Daher sind diese Abkommen eher die Ausnahme. Ansonsten kann die Doppelbesteuerung bei unbeschränkter Steuerpflicht in Deutschland nur durch Anrechnung der ausländischen Steuer nach § 21 ErbStG auf Antrag berücksichtigt werden (s. dazu auch Dorn/Grosch, NWB-EV 22, 182 ff.). Ein Abzug der Steuern ist grundsätzlich nicht möglich.

Fortsetzung Beispiel |

Ausländische Steuer auf Auslandsvermögen kann angerechnet werden (§ 21 ErbStG) Enger Auslandsvermögensbegriff bei einem Erblasser als Inländer |

Weiter Auslandsvermögensbegriff bei einem Erben als Inländer |

Neben der Erbschaft- bzw. Schenkungsteuer kann auch eine Steuerbelastung mit Einkommensteuer ausgelöst werden. Dies gilt insbesondere dann, wenn es zur Entstrickung von Vermögen (§ 4 Abs. 1 S. 3 EStG) kommt oder eine Wegzugsbesteuerung nach § 6 AStG ausgelöst wird.

Fortsetzung Beispiel |

Gefahr der Wegzugsbesteuerung nach § 6 AStG und Entstrickungsbesteuerung |

Übertragungen von Auslandsvermögen rechtzeitig im Vorfeld prüfen |

AUSGABE: PIStB 7/2025, S. 182 · ID: 50406525