Sie sind auf dem neuesten Stand

Sie haben die Ausgabe Juni 2025 abgeschlossen.

Der praktische FallAktuelle Betriebsprüfungsfälle mit internationalem Bezug

| Nachfolgend werden fünf weitere Betriebsprüfungsfälle aus Sicht der Finanzverwaltung sowie der Beraterschaft näher beleuchtet (zu den letzten fünf Fällen, s. Oppermann, PIStB 25, 109), um kritische Aspekte und mögliche Stellschrauben herauszustellen. |

Inhaltsverzeichnis

- 1. Anweisungen im Konzernverbund – Vorteilseignung einer vGA durch Aufwandsersparnis

- 2. Vorsicht bei Vereinfachungen im Konzernverbund – keine Rückgängigmachung von vGAs

- 3. BFH: Steuerliche Abziehbarkeit von Währungskursverlusten aus Gesellschafterdarlehen

- 4. Preisanpassungsklauseln bei Unternehmensbewertungen zur Vermeidung zusätzlicher Kapitalertragsteuern

- 5. Ermittlung von „Shareholder Expenses“ im Rahmen einer Inbound-Konzernumlage

1. Anweisungen im Konzernverbund – Vorteilseignung einer vGA durch Aufwandsersparnis

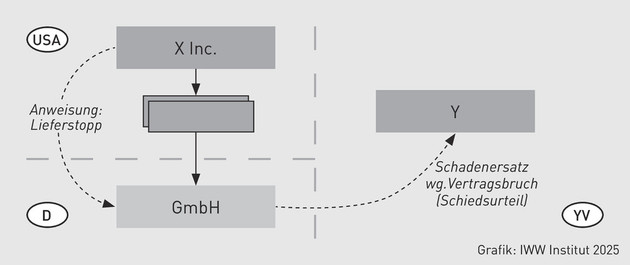

In Anlehnung an das BFH-Urteil vom 22.5.24 (I R 2/21, DStR 24, 2174) wird der erste Fall (verkürzt) wie folgt dargestellt:

Fall 1 |

Anweisung der Konzernmutter zum Lieferstop wegen eines Wirtschaftsembargos |

Bild vergrößern

IWW

|

In Betriebsprüfungen wird mit Blick auf solche Konzernanweisungen vielfach eine vGA angenommen, weil die Auftragsstornierung allein im Interesse der X Inc. erfolge und die deutsche GmbH Ausgleichsansprüche hätte verhandeln können bzw. müssen (verhinderte Vermögensmehrung). Diese Auffassung hat nun der BFH – entgegen der Vorinstanz – im Grundsatz bestätigt:

- vGA sind nach ständiger Rechtsprechung des BFH Vermögensminderungen bzw. verhinderte Vermögensmehrungen, die durch das Gesellschaftsverhältnis veranlasst oder mit veranlasst sind, sich auf die Höhe des Unterschiedsbetrags gemäß § 4 Abs. 1 S. 1 EStG i. V. m. § 8 Abs. 1 KStG auswirken und in keinem Zusammenhang zu einer offenen Ausschüttung stehen. Zudem muss der Vorgang geeignet sein, bei dem begünstigten Gesellschafter einen sonstigen Bezug i. S. d. § 20 Abs. 1 Nr. 1 S. 2 EStG auszulösen.

- Bei einer vGA in Form einer verhinderten Vermögensmehrung kann sich eine Vorteilseignung (sonstiger Bezug i. S. d. § 20 Abs. 1 Nr. 1 S. 2 EStG) daraus ergeben, dass der Gesellschafter eigenen Aufwand spart. Die Aufwandsersparnis kann sich auch aus dem Verzicht auf die Vereinbarung eines Erstattungs- bzw. Ausgleichsanspruchs ergeben: „Ein ordentlicher und gewissenhafter Geschäftsleiter würde einen geschlossenen Vertrag einhalten, wenn er zu dessen Bruch nicht aufgrund äußerer Umstände (z. B. gesetzliches Verbot) oder zur Verhinderung eines bei Vertragsdurchführung (ex ante) drohenden größeren Schadens gezwungen wäre. Andernfalls hätte ein Nichtgesellschafter einen solchen Geschäftsleiter allenfalls dann zu einem Vertragsbruch bewegen können, wenn er die Übernahme des damit verbundenen Schadensrisikos und einen angemessenen Gewinnausgleich verbindlich zugesagt hätte. Erreicht ein Gesellschafter dieses Ziel stattdessen aus im Gesellschaftsverhältnis liegenden Gründen ohne entsprechende Zusagen, erspart er insoweit eigenen Aufwand“ (Tz. 19 im Urteil).Aufwandsersparnis durch Verzicht auf Ausgleichsanspruch der Tochtergesellschaft

- Der Ansatz einer verhinderten Vermögensmehrung hat in dem Zeitpunkt zu erfolgen, zu dem der Vermögensvorteil, der zu erzielen unterlassen wurde, hätte bilanziert werden müssen.

Aus Beratersicht von entscheidender Bedeutung (und daher vom FG Schleswig-Holstein im zweiten Rechtsgang zu klären) ist somit die Frage, ob die verhinderte Vermögensmehrung aufseiten der deutschen GmbH wirklich ihre Ursache im Gesellschaftsverhältnis gehabt hat. Wenn die Auftragsstornierung nicht im Interesse der Konzernmutter erfolgte, sondern sich durch ein eigenes Interesse der deutschen GmbH – aufgrund äußerer Umstände (z. B. gesetzliches Verbot) oder zur Verhinderung eines bei Vertragsdurchführung (ex ante) drohenden größeren Schadens – rechtfertigen lässt, scheidet der Ansatz einer vGA aus.

Merke | Bei Anweisungen im Konzernverbund ist es entscheidend, dass die deutsche Tochtergesellschaft ein eigenes Interesse daran nachweisen kann, der Anweisung zu folgen, um eine vGA durch Aufwandsersparnis auszuschließen. |

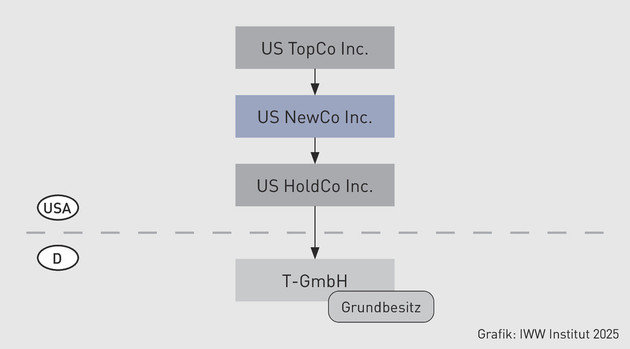

2. Vorsicht bei Vereinfachungen im Konzernverbund – keine Rückgängigmachung von vGAs

Fall 2 |

Verlängerung der Beteiligungskette durch Zwischenschaltung NewCo Inc. |

GrESt für Einbringungsvorgang korrekt angezeigt und gezahlt |

Bild vergrößern

IWW

|

In Betriebsprüfungen werden Grunderwerbsteueranzeigen bisweilen recht aggressiv auf Vollständigkeit und Fristeinhaltung überprüft. Schließlich kann eine Aufhebung der Grunderwerbsteuerfestsetzung für den Signing-Tatbestand i. S. d. § 1 Abs. 3 GrEStG (zumindest) laut dem Gesetzeswortlaut des § 16 Abs. 4a und 5 GrEStG nur erfolgen, wenn beide Grunderwerbsteueranzeigen vollständig und fristgerecht gegenüber dem jeweils richtigen örtlich zuständigen Finanzamt erfolgt sind.

Darüber hinaus stellt die schlichte Bezahlung der Grunderwerbsteuer durch die T-GmbH auf Anweisung des Konzerns eine vGA durch Aufwandsersparnis dar. Dies gilt selbst dann, wenn der Bescheid für den Gesellschafter später nach § 16 Abs. 4a GrEStG aufgehoben wird, da eine vGA nicht rückgängig gemacht werden kann.

Aus Beratersicht sind zwei Aspekte des Sachverhaltes für die Gestaltungsberatung zu beachten:

- 1. Der Betriebsprüfung ist zuzustimmen, dass eine vorschnelle Zahlung der Steuer des Gesellschafters eine vGA darstellt, welche später – bei Aufhebung des Grunderwerbsteuerberscheids gegenüber dem Gesellschafter und Festsetzung der Grunderwerbsteuer gegenüber der T GmbH – nicht mehr rückgängig gemacht werden kann. Allerdings kann eine Zahlung der Grunderwerbsteuer für den Gesellschafter durch die T-GmbH unter dem Rechtsinstitut der Aufrechnung erfolgen. Zu beachten ist hierbei, dass entsprechend dem BGB die Aufrechnung auch im Steuerrecht die Gleichartigkeit und Gegenseitigkeit der Ansprüche, die Erfüllbarkeit der Hauptforderung und die Fälligkeit der Gegenforderung voraussetzt.Zahlung kann unter Aufrechnung erfolgen

- 2. In der Gestaltungspraxis sollten obige Einbringungen der US HoldCo Inc. gegen Ausgabe neuer Anteile an die US TopCo Inc und nicht nur als „Share Premium“ durchgeführt werden. In diesem Falle kann nämlich (unter den weiteren Voraussetzungen des § 6a GrEStG) eine vollständige Steuerbefreiung eingreifen. Das FG Sachsen weist im Urteil vom 9.11.23 (2 K 939/20, Rev. BFH: II R 33/23) darauf hin, dass sich für Einbringungen, die auf dem Recht eines Drittstaats basieren, die Anwendung der Steuervergünstigung für Umstrukturierungen im Konzern über den Wortlaut des § 6a S. 2 GrEStG hinaus aus Art. 24 OECD-MA entsprechenden Abkommensbestimmungen ergeben kann – und das entgegen dem klaren Gesetzeswortlaut, der deutsche bzw. europäische Umstrukturierungen begünstigen soll.Steuervergünstigung bei Drittstaaten-Umstrukturierungen möglich

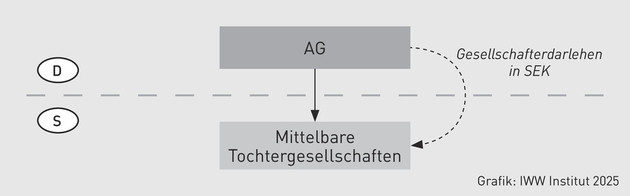

3. BFH: Steuerliche Abziehbarkeit von Währungskursverlusten aus Gesellschafterdarlehen

In Anlehnung an das BFH-Urteil vom 24.4.24 (I R 11/23) wird der dritte Fall wie folgt (verkürzt) dargestellt:

Fall 3 |

Deutsche AG macht Währungskursverluste aus Gesellschafterdarlehen geltend |

Bild vergrößern

IWW

|

Nach Auffassung des BFH mindern Währungskursverluste bei Fremdwährungs-Gesellschafterdarlehen vor dem Inkrafttreten des § 8b Abs. 3 S. 6 KStG i. d. F. des Gesetzes zur Modernisierung des Körperschaftsteuerrechts (KöMoG) vom 25.6.21 (BStBl I 21, 889) das Einkommen der darlehensgewährenden Kapitalgesellschaft vorbehaltlich einer unionsrechtlichen Prüfung nicht, da sie in den sachlichen Anwendungsbereich des § 8b Abs. 3 S. 4 KStG fallen. Eine Möglichkeit, den Gesetzeswortlaut teleologisch einzuschränken, wie dies von namhaften Autoren vielfach vertreten wird (s. Aufzählung in Tz. 14 des Urteils), sieht der BFH unter Berücksichtigung von Gesetzesbegründung und -zweck nicht. Außerdem hält der BFH die Einbeziehung von Währungskursverlusten in den Anwendungsbereich des § 8b Abs. 3 S. 4 KStG nicht für verfassungswidrig. Allerdings scheidet das Abzugsverbot des § 8b Abs. 3 S. 4 KStG dann aus, wenn die sog. Escape-Klausel des § 8b Abs. 3 S. 6 KStG a. F. eingreift, d. h. wenn das Gesellschafterdarlehen dem Fremdvergleich standhält.

Da die Vorinstanz (FG Baden-Württemberg 27.9.22, K 1917/20) keine Feststellungen zum Fremdvergleich getroffen hatte, wurde das Verfahren an die Vorinstanz zurückverwiesen.

Die für Steuerpflichtige nachteilige Rechtsprechung findet für darlehensgebende Kapitalgesellschaften aufgrund des § 8b Abs. 3 S. 6 KStG n. F. (Währungskursverluste werden aus dem Anwendungsbereich der Abzugsbeschränkung ausgenommen) ab dem VZ 2022 keine Anwendung mehr. Betroffen sind damit grundsätzlich nur Altfälle, es sei denn, Darlehensgeber ist eine natürliche Person oder eine Mitunternehmerschaft mit natürlichen Personen als Mitunternehmer, da vom Gesetzgeber in § 3c Abs. 2 S. 2 ff. EStG bisher keine Rückausnahme für Währungskursverluste (analog § 8b Abs. 3 S. 6 KStG n. F.) eingefügt wurde.

Währungskursverluste im Konzern nur unter bestimmten Bedingungen abziehbar |

Der BFH hat in einem Parallelurteil (I R 41/20) am selben Tag über einen ähnlichen Fall entschieden. Dabei ging es um Währungskursverluste aus darlehensähnlichen Gesellschafterforderungen, die aus unbezahlten Forderungen aus Intercompany-Liefer- und Leistungsbeziehungen in Drittstaaten entstanden sind. Der BFH kam zu einem weitgehend identischen Urteil.

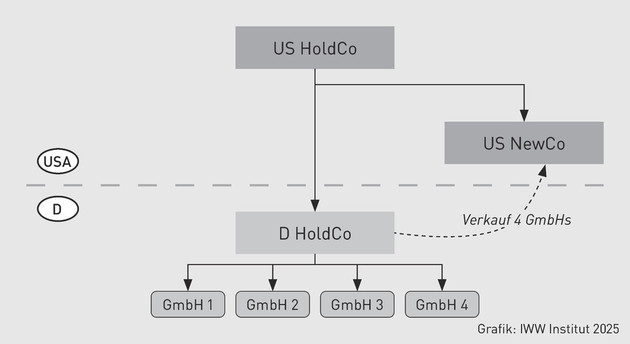

4. Preisanpassungsklauseln bei Unternehmensbewertungen zur Vermeidung zusätzlicher Kapitalertragsteuern

Fall 4 |

Carve-out und Verkauf eines Geschäftsbereichs der M-Gruppe |

Im Ergebnis droht eine Erhöhung der Verkehrswerte um 10 Mio. EUR |

Bild vergrößern

IWW

|

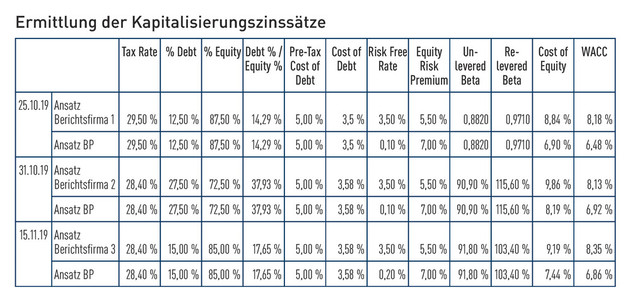

Prüfernotiz-Nr. 1 – Unternehmensbewertung: Sachverhalt: Aufgrund diverser konzerninterner Verkäufe wurden Bewertungen über die gemeinen Werte der Beteiligungen zum 31.8.19 vorgelegt. Diese erfolgten anhand des DCF-Verfahrens. Die Ermittlungen der Kapitalisierungszinssätze (WACC) wurden ebenfalls vorgelegt. Es handelt sich allesamt um deutsche Gesellschaften. Maßstäbe für eine deutsche Bewertung sind maßgeblich Basiszins: Der risikofreie Zinssatz entspricht der Rendite einer Kapitalanlage, die keinem Ausfallrisiko unterliegt. Neben der Ausfallsicherheit sind die Laufzeit und die Währung weitere Merkmale, die die Höhe dieses sog. Basiszinssatzes bestimmen. Basiszinssätze für die Eurozone referenzieren durchgehend auf den Emittenten Bundesrepublik Deutschland aufgrund der besten Bonität der Bundesrepublik Deutschland unter den Ländern der Eurozone. Die Null-Kupon-Zinsen basieren auf den offiziellen Veröffentlichungen der Bundesbank. Für Deutschland ergibt sich danach ein Basiszinssatz von ca. 0,10 % und 0,20 % im Bewertungszeitraum, in dem die jeweiligen Stichtage liegen (Zerobond-Zinssatz mit Restlaufzeit von 30 Jahren als Schätzwert für Restlaufzeiten über 30 Jahre; Empfehlung IDW 11/2008). |

Marktrisikoprämie: Als Marktrisikoprämie wird die Differenz zwischen der erwarteten Rendite des Marktportfolios und der risikofreien Anlage bezeichnet. Der Fachausschuss für Unternehmensbewertung und Betriebswirtschaft des IDW („FAUB“) veröffentlicht Empfehlungen zur konkreten Höhe der erwarteten Marktrisikoprämie. Nach den Empfehlungen des FAUB erfolgte im Oktober 2019 eine Anhebung der Bandbreite der Marktrisikoprämie vor persönlichen Steuern von 5,5 % bis 7,0 % auf 6,0 % bis 8,0 %. Der Ansatz der Marktrisikoprämie erfolgt in der Bewertungspraxis jeweils mit dem Mittelwert. Es wird auf die beiliegende Ermittlung der Kapitalisierungszinssätze (WACC) verwiesen und um Stellungnahme gebeten. |

Bild vergrößern

IWW

|

An dieser Stelle soll nur kurz auf die eigentliche Prüfernotiz eingegangen werden, da die Diskussionspunkte bei Unternehmensbewertungen in der Praxis sehr unterschiedlich ausfallen können und – wie oben aufgezeigt – die potenziellen Mehrsteuern von 1,5 % zumindest relativ betrachtet „überschaubar“ sind. Diskussionen über den angepassten Basiszinssatz erscheinen nicht Erfolg versprechend, da die Ausführungen in sich stimmig sind. Mit Blick auf die Marktrisikoprämie ist der von der Betriebsprüfung verfolgte Ansatz des Mittelwertes von 7 % – „wie in der Unternehmenspraxis üblich“ – keinesfalls zwingend. Schließlich liegt die im Oktober 2019 angehobene Bandbreitenempfehlung der Marktrisikoprämie vor persönlichen Steuern bei 6 % bis 8 %, sodass ggf. – je nach Verhandlungsgeschick in beiderseitigem Einvernehmen zur Vermeidung eines Klageverfahrens – eine Anhebung der Marktrisikoprämie vom Mittelwert in Richtung 8 % erreicht werden kann.

Doch vielmehr sei darauf hingewiesen, dass bei Strukturen – wie der vorliegenden – in der eine definitive zusätzliche Kapitalertragsteuer von 26,375 % (vor dem Hintergrund der Anti-Treaty-Shopping-Regelung des § 50d Abs. 3 EStG) droht, die Aufnahme einer Preisanpassungsklausel in den ursprünglichen Kaufvertrag Sinn ergibt. Hierdurch würde sich bei der D HoldCo eine Forderung in Höhe der Erhöhung des gestiegenen Verkehrswertes ergeben, welche schlicht in bar ohne Kapitalertragsteuerbelastung beglichen werden könnte. Diese Preisanpassungsklausel könnte z. B. wie folgt lauten:

Formulierungsbeispiel / |

Preisanpassung bei wesentlicher Änderung der Bewertungsparameter Die Parteien vereinbaren ferner, dass zur Differenzermittlung dasselbe Bewertungsmodell angewandt wird, das zur Bestimmung des ursprünglichen Kaufpreises verwendet wurde. |

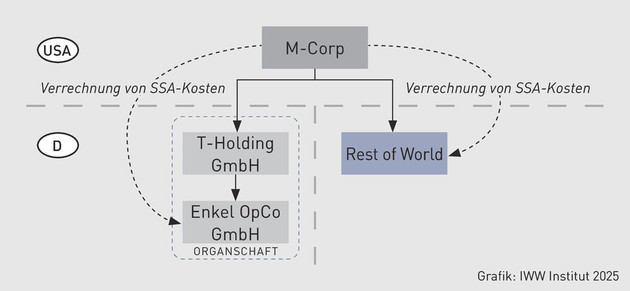

5. Ermittlung von „Shareholder Expenses“ im Rahmen einer Inbound-Konzernumlage

Fall 5 |

M-Corporation erbringt zentrale Managementleistungen weltweit Auf Grundlage des Vertrags werden die Vollkosten – nach Abzug etwaiger Shareholder Expenses – zuzüglich eines moderaten Gewinnaufschlags von i. d. R. 5 % an die Leistungsempfänger verrechnet. Die Verrechnung erfolgt nach verschiedenen Allokationsschlüsseln. Zum Beispiel wird der Umsatz für Business-Management-Systems-Leistungen herangezogen, während die Anzahl der Beschäftigten als Schlüssel für Human Resources dient. Diese Kostenverrechnung betrifft sowohl die operativen Tochtergesellschaften in Deutschland als auch im Ausland. Die Aufteilung der Vollkosten in Shareholder Expenses und abrechenbare Leistungen sowie die Bestimmung der Verteilungsschlüssel für die Umlage werden durch strukturierte Interviews mit den Fachabteilungen der M-Corporation durchgeführt. |

Bild vergrößern

IWW

|

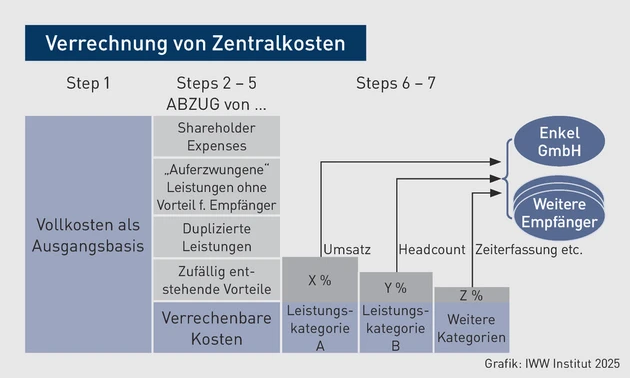

In Betriebsprüfungen steht die fremdvergleichskonforme Verrechnung von Zentralkosten häufig zur Diskussion. Wie in PIStB 23, 49 ff. näher erläutert, gibt es folgende sieben typische Fallstricke, von denen nachfolgend Step 2 „Abzug von Shareholder Expenses“ näher beleuchtet werden soll:

Es wird häufig die Ansicht vertreten, dass die Ermittlung von sog. „geringen“ Shareholder Expenses durch den Steuerpflichtigen nicht glaubhaft ist. Daher soll der Anteil der nicht weiterzubelastenden Gesellschafteraufwendungen, die im Interesse des Anteilseigners getätigt wurden, im Schätzungswege gemäß § 162 AO erhöht werden.

Aus Beratersicht ist die beabsichtigte Schätzungsbefugnis kritisch zu hinterfragen. Eine Schätzung setzt voraus, dass eine tatsächliche Ungewissheit über die Besteuerungsgrundlage besteht, der sog. Schätzungsanlass. Diese Voraussetzung wird bei Verrechnungspreisfällen regelmäßig zu bejahen sein. Daher ist es besonders wichtig, den Grund für die verbleibende Unsicherheit zu identifizieren. Diese Unsicherheit kann durch eine Verletzung der Mitwirkungspflicht des Steuerpflichtigen entstehen (insbesondere gemäß § 90 Abs. 1 und Abs. 2 AO) oder durch den sog. sachtypischen Beweisnotstand, bei dem es dem Beweisbelasteten nicht möglich oder zumutbar ist, einen vollständigen und centgenauen Nachweis zu erbringen. Bei einer Mitwirkungspflichtverletzung ergibt sich für die Betriebsprüfung eine weitreichende Schätzungsbefugnis gemäß § 162 Abs. 2 oder 3 AO. Im Gegensatz dazu bleibt beim sachtypischen Beweisnotstand die objektive Beweislast uneingeschränkt bei der Betriebsprüfung. Sie muss nach ständiger Rechtsprechung des BFH „mit an Sicherheit grenzender Wahrscheinlichkeit“ (sog. Regelbeweismaß) die Unzulässigkeit der Verrechnungspreise nachweisen (vgl. hierzu Vögele, Borstell, van der Ham: Verrechnungspreise, 6. Auflage, 1083). In diesen Fällen kommt eine Schätzung allenfalls nach § 162 Abs. 1 AO in Betracht, welcher sich an dem für den Steuerpflichtigen günstigsten Wert auszurichten hat und somit in der Praxis regelmäßig ins Leere laufen sollte.

Beachten Sie | Eine Schätzung nach § 162 Abs. 1 AO ist gänzlich unzulässig, wenn für eine mangelhafte Sachverhaltsaufklärung Amtsermittlungspflichtverletzungen der Betriebsprüfung nach § 88 AO ursächlich sind (vorschnelle Schätzungsversuche ohne hinreichende Auseinandersetzung mit dem Sachverhalt oder Nichtbeachtung von Auskünften sowie zusätzlichen Unterlagen des Steuerpflichtigen).

Wenn es um die Bewertung von Sachverhalten geht, bei denen ein Anteil der sog. Shareholder Expenses aus den Vollkosten durch strukturierte Interviews ermittelt wurde, ist eine Schätzungsbefugnis nach § 162 Abs. 2 und 3 AO grundsätzlich ausgeschlossen. Daher wird eine Schätzungsbefugnis oft auf § 162 Abs. 1 AO gestützt. Dabei wird argumentiert, dass die vom Steuerpflichtigen verwendeten Verrechnungspreise „mit hoher Wahrscheinlichkeit nicht dem Fremdvergleich entsprechen und der von der Finanzbehörde ermittelte Verrechnungspreis zumindest wahrscheinlicher ist“ (Verwaltungsgrundsätze 2020, Rz. 73). Diese Argumentation ist jedoch abzulehnen, da das sog. Regelbeweismaß („mit an Sicherheit grenzender Wahrscheinlichkeit“) verlangt wird. Eine bloße „hohe Wahrscheinlichkeit“ genügt für die Betriebsprüfung nicht.

Freistellungsbescheinigungen zur Vermeidung der Quellensteuern einholen |

Beachten Sie | Die korrekte Ermittlung und Abgrenzung von Shareholder Expenses ist im Rahmen der indirekten Dienstleistungsverrechnung von entscheidender Bedeutung. Eine unangemessene Schätzung kann zu erheblichen steuerlichen Konsequenzen führen. Es ist daher essenziell, strukturiere Interviews und fundierte Verfahren zur Bestimmung des Gesellschafteraufwands durchzuführen. Die Beantragung von Freistellungsbescheinigungen nach § 50c Abs. 2 EStG unter Berücksichtigung der einschlägigen DBA-Bestimmungen kann zudem helfen, steuerliche Risiken zu minimieren und eine belastbare Verhandlungssicherheit zu schaffen.

Fazit | Aufgrund zahlreicher komplexer BEPS-Neuregelungen (z. B. die ab dem Jahr 2024 einschlägigen Pillar-2-Vorschriften) sowie neuer komplexer BMF-

Schreiben (wie zur Anti-Hybrid-Regelung des § 4k EStG) sind weitere spannende neue internationale Betriebsprüfungsdiskussionen in nächster Zeit vorprogrammiert. Aus Sicht der Steuerpflichtigen steigt der Dokumentationsaufwand damit weiter an. Gleichwohl zahlt sich eine gute (Sachverhalts-)Dokumentation als Vorbereitung auf eine spätere Betriebsprüfung i. d. R. aus. Prüfungsfeststellungen lassen sich so minimieren und steuerliche Risiken verringern. |

AUSGABE: PIStB 6/2025, S. 165 · ID: 50271489